作者丨小李飞刀

5次递表耗时近4年,嘀嗒出行终于在6月28日在港交所挂牌交易,但9个交易日惨遭暴跌55%。紧随其后,如祺出行也于7月10日上市,两日小涨2%。此外,曹操出行也正紧锣密鼓加快上市步伐。

诚然,IPO能够解决资金链、业务扩张、原股东退出等多方面的问题,但并非万能药,其实网约车平台主营业务面临的压力与威胁正在与日俱增。

01

聚合模式新威胁

据沙利文数据显示,2023年中国共享出行市场规模为2821亿元,过去5年年复合增速仅为6.4%,但预期未来5年会超过20%。如此预期可能过于乐观了。

从2023年下半年以来,多地政府部门已发出网约车订单量下降的警示信号。另外,据网约车监管信息交互系统发布数据显示,2024年以来,除3月有明显环比增长以外,其多月收到的订单信息规模呈微弱环比上升趋势,个别月份还出现环比下滑。

对于网约车平台而言,恐不得不面临行业从增量竞争转向存量竞争的巨大压力。

更为残酷的是,网约车市场正迎来新的搅局者。从2019年开始,聚合平台逐步崛起,拿走网约车总订单的比例越来越大,2023年已占到27.6%。这对网约车平台构成了直接的威胁与挑战。

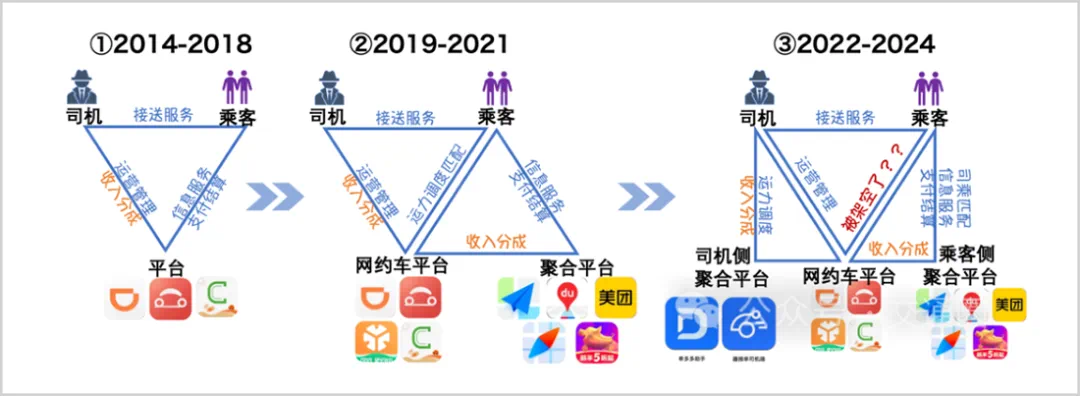

▲聚合平台改变网约车市场运营模式

2019年以前,司机、乘客、平台构成了稳固的三角关系,内部也形成了平台最高抽佣30%的默契。之后,市场格局发生悄然变化,包括百度、高德、美团为首的聚合平台参与到行业链条中,将过往网约车平台承担的信息服务与支付结算转移到自己身上来,变相增加了抽佣主体,自然也会削弱网约车平台的盈利能力。

2022年开始,司机侧也出现了聚合平台,参与运力调度与收入分成。乘客侧聚合平台则增加了司乘订单匹配、计价规则制定、产品功能开发、线上客服等功能,有借聚合之名行承运之实的迹象。如此一来,网约车平台原有承担的职责被大幅削弱,直接威胁了对乘客的掌控力,也不利于品牌建设与市场拓展。

并且,在聚合平台上,乘客价格筛选功能本质是一种竞价排序,很可能让平台之间出现低价竞争。当前,一口价、特惠单量越来越多,为的是争夺市场订单份额,价格战日趋激烈。对于司机端而言,聚合平台订单可以“层层转卖”,每卖一次就抽一次成,收入较前些年也下滑不少。

日趋饱和且竞争趋于激烈的市场,以及聚合平台的巨大挑战,均在一定程度上驱动着网约车平台加快上市步伐,储备弹药粮草。

02

运营模式大PK

滴滴在中国网约车市场拥有绝对高的市占率与话语权。为避其锋芒,其余大多平台采取不同的运营模式,在细分领域深耕最终实现差异化竞争。

嘀嗒出行成立于2014年,一直以轻资产的C2C模式来运行,专注顺风车领域。该模式下,公司营收、利润均来源于平台抽佣,但抽佣比例往往是个位数,远低于网约车平台的百分之几十。

布局抽佣并不高的领域,嘀嗒却率先实现盈利,主要系顺风车以及出租车业务几乎不需要补贴。因为乘客端费用往往比网约车、出租车低很多,自身具备驱动力吸引用户。

不过,顺风车市场规模较小,仅占汽车客运市场的4.4%,且竞争对手,诸如滴滴、哈罗、T3等平台陆续介入,嘀嗒市场占有率一路稳步下滑。2019年占比还高达66.5%,排名市场第一。到了2022年已经下滑至32.5%,被滴滴反超降为第二,2023年则继续下滑至31%。

反观如祺出行与曹操出行,运营模式均采用的是B2C。与滴滴C2C不同的是,车是背后的厂家提供,司机公开招聘培训,以底薪+业务提成的方式来发放薪酬。因自有车辆和自有司机为客户提供标准化服务,服务质量往往更佳一些,合规率也会更好一些。

不过,这些平台一开始成立,便有自己的“小算盘”。当背后倚靠的汽车制造商销量低迷之际,网约车平台成为了可以消耗库存车辆的蓄水池。同时,作为跑量的一些网约车车型,在公路上行驶亦是活脱脱的在线广告。

过去几年,广汽埃安在新能源车市场表现尚佳,占据一席之地。其重要因素之一源于主力车型AION S在网约车市场占据较大份额,而如祺出行作为重要的承买方之一。如今,伴随网约车市场逐步饱和,广汽埃安销量也受到了一定冲击——今年上半年,销量仅12.6万辆,同比大降39.65%,仅完成全年目标的18%。

曹操出行诞生于2015年,让吉利成为第一家入局网约车市场的车企,运营区域聚焦在杭州与苏州等主要大城市。

相较于其他对手,曹操出行更加注重围绕服务做文章。比如,在统一车型做定制车外,又推出曹操专车与曹操惠选,以实现对于不同价位人群的覆盖。

03

难讲资本新故事

中国网约车市场早已过了烧钱盲目扩张的阶段了,精耕细作成为中小平台的主要经营策略。

如祺出行聚焦在大湾区,用户渗透率超过45%,市场占有率为5.6%,略高于曹操出行的5.1%以及T3的4.5%,远低于滴滴的56.5%。

2021-2023年,如祺出行日订单量从12.86万单增加至26.78万单,平均每笔订单金额变化不大,均维持在28元左右。伴随订单放量,营收规模自然膨胀,从10亿元增加至21.6亿元,年复合增速为46%。

营收大增,并未改变盈利难的现状。过去三年,如祺出行分别亏损6.85亿元、6.27亿元、6.93亿元,累计亏超20亿元,同期毛利率分别为-24.2%、-10.7%、-7%。反观竞争对手表现整体要好于如祺。比如,曹操出行毛利亏损与毛利率大幅收窄,均于2023年实现了转正。

▲来源:市值观察整理

未来,如祺出行会很谨慎地拓展周边城市,加之重资产模式,网约车业务想要实现盈利困难重重。如祺出行也在招股书也坦言,2024-2026年,将继续产生净亏损及经营净现金流出。

面对网约车激烈的竞争以及缺乏想象力的商业模式,如祺出行押注Robotaxi,试图讲一讲自动驾驶的资本故事,给市场留一些期待。

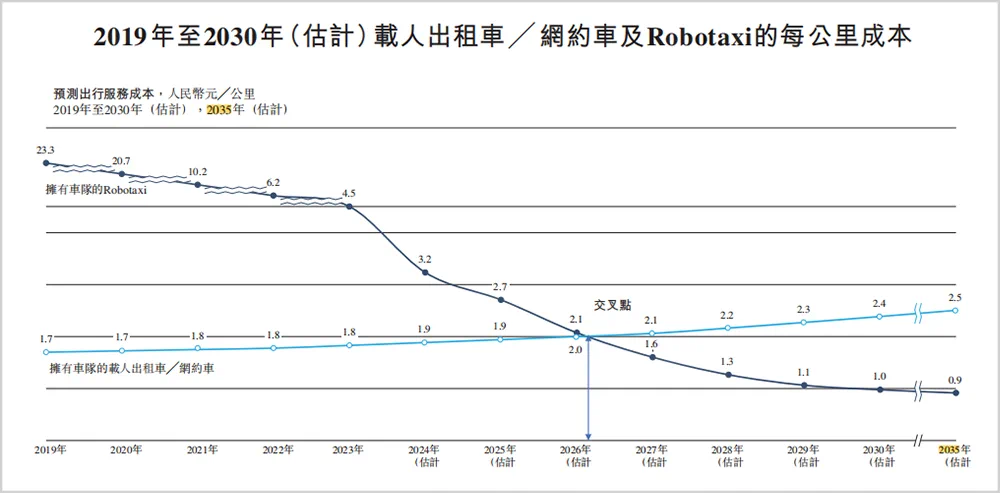

据沙利文测算,2019-2023年,Robotaxi每公里成本从23.3元下降至4.5元,网约车每公里成本从1.7元小幅提升至1.8元。从2024年开始,Robotaxi成本将大幅下降,于2026年出现交叉点,并实现大规模商用。

该机构还预测,2026-2030年,Robotaxi市场规模从3亿元增加至674亿元。

▲来源:如祺出行招股书

面对新的资本故事,如祺为之努力过。早在2022年,如祺与自动驾驶领域两大独角兽小马智行、文远知行达成战略合作,并成为其战略股东。当年,入选广州市智能网联汽车第二批车型准入目录,并很快于广州南沙正式上线了Robotaxi服务。2024年初,如祺在深圳正式上线该服务。

点评:美国服务业需求强劲,美联储担心明年通胀难降。

未来,如祺想在Robotaxi领域崭露头角,需要持续投入,等待市场爆发。然而,如祺从2019年成立至今,现金流一直是亏空的,即便上市融资的一部分资金投入Robotaxi,可能也有些杯水车薪。

反观竞争对手,已实现盈利、且规模庞大的滴滴正有序推进Robotaxi服务,并在北上广、苏州等城市实现了混合派单。并且,滴滴还与广汽埃安成立合资公司,计划在2025年推出L4车型。

除滴滴外,T3出行背后站着一汽、东风、长安、腾讯、阿里等一众大厂,曹操出行背靠吉利,享道出行背靠上汽集团,均在Robotaxi上有所动作。

在自动驾驶赛道上,如祺还将面临与其他科技巨头的竞争,包括华为、特斯拉、百度等。它们的研发与竞争实力远在小马智行、文远知行、网约车平台之上。

总之,如祺想在Robotaxi上讲资本故事期货配资招商,并不容易被市场认可,于曹操出行、嘀嗒出行亦是如此。加之主营网约车业务压力重重,这些平台实现IPO并非胜利,经营的巨大挑战才刚刚拉开大幕。